UPDATE 2025.05.02

POST 2025.05.02

スイングトレードは、ロング(買い)またはショート(売り)のポジションを数日~数週間保有し、利益を目指すトレードスタイルです。仕事や家事に忙しい方でも取り組みやすく、素早い判断を必要としないので初心者にも向くとされています。

しかし、スイングトレードに興味があるけれども、「デイトレードとは何が違うの?」「スイングトレードで利益を出すにはどうしたらいいの?」などと疑問をお持ちの方もいるのではないでしょうか。本記事ではFX初心者の方にも分かるように、スイングトレードの手法の特徴や利益を出すコツ、注意点、FX会社の選び方などを解説します。

スイングトレードとは、数日から数週間ポジションを保有し、数十〜数百pipsの値幅を狙う取引手法です。デイトレードが1日で取引を完結させる短期的なトレードであるのに対して、スイングトレードは日をまたいでポジションを保有します。週末をまたいで保有することも珍しくありません。

スイングトレードはデイトレードのように1日に何十回もチャートを見る必要はありません。仕事や家事に忙しい方でもストレスなく取引できます。

また、スイングトレードはデイトレードに比べて1回当たりの利益が多くなる傾向があります。デイトレードを「薄利多売」のビジネスとすれば、スイングトレードは「厚利少売」のビジネスといえるでしょう。

さらに、取引日をまたぐスイングトレードでは、スワップポイントを得ることが可能です。スイングトレードの保有期間は長くても数週間ですので、外貨預金代わりのようなスタイルにはなりませんが、スワップポイント込みで利益を出しているトレーダーは多くいます。

トレードスタイルは保有期間で区別されており、短い順に並べると、スキャルピング、デイトレード、スイングトレード、ポジショントレードの4種類です。各スタイルの特徴を以下の表にまとめました。

| スキャルピング | デイトレード | スイングトレード | ポジショントレード | |

|---|---|---|---|---|

| 保有期間 | 数秒〜数分 | 数分〜1日 | 数日〜数週間 | 数週間〜数年 |

| 狙える利幅 | 1〜10pips | 10〜100pips | 数十〜数百pips | 数百〜数千pips |

| 使用するチャート | 1分足〜15分足 | 5分足〜日足 | 1時間足〜週足 | 日足〜月足 |

| メリット |

|

|

|

|

| デメリット |

|

|

|

|

トレードでは、保有期間が短いほど資金効率が良くなる傾向があります。例えば、スイングトレードで100万円のポジションを10日間保有し、10%の利益を得て110万円になったとします。

しかし、同じ期間でデイトレードを行い、毎日1%の利益が出て、増えた資金を元手に取引したとしましょう。すると、複利効果によって100万円→101万円(1日目)→102.01万円(2日目)→103.03万円(3日目)・・・となり、10日目には約110.46万円となるのです。

つまり、デイトレードの利益はスイングトレードを上回ります。回転を利かせた取引を行いたい場合は、スイングトレードよりもデイトレード、スキャルピングを選んだ方が効率的です。

また、保有期間が長いほど、相場急変に遭遇するリスクが増えます。スイングトレードやポジショントレードの場合、就寝中や週末に、予想できない経済政策の発表や災害などが起きる可能性もあります。

スキャルピングやデイトレードでは、ポジションの持ち越しリスクは基本的にありません。また、ポジション保有中は基本的に相場から目を離すことはないため、万一何かあれば対応できる場合も多いでしょう。

まとめると、スイングトレードは1回で狙える利益が多く、チャートの監視負担が少ない反面、デイトレードやスキャルピングに比べて資金効率が悪くなりやすく、ポジションの持ち越しリスクがある取引手法です。これらを考慮した上で、スイングトレードを選ぶか判断すると良いでしょう。

スイングトレードは素早い判断が不要であり、初心者でも優位性のあるトレードを実行しやすい面があります。しかし、スイングトレードであれば誰でも勝てるわけではなく、利益を出すためには、次のポイントを知っておくことが必要です。

順番に解説します。

スイングトレードは、ポジションを数日から数週間保有するため、相場全体の大きな動きを捉えることが重要です。短期的な価格の上下に振り回されず、中長期のトレンドに沿って取引を行うことで、利益を得やすくなります。

そのため、スイングトレーダーに向くのは、トレンドに従って取引する「順張り(トレンドフォロー)」手法です。順張りは大きな流れに沿って、上昇トレンドでは「買い(ロング)ポジション」を、下降トレンドでは「売り(ショート)ポジション」を持ちます。

トレンドに乗るための方法としては、押し目買い・戻り売りの戦略が代表的です。押し目買いとは、上昇トレンドの一時的な調整(下降)が起きた時に買いを狙う手法です。価格が再び上昇に転じることを期待して購入し、トレンドに沿った利益を狙います。

この反対が戻り売りで、下降トレンド中に一時的な価格の反発(上昇)が起きた時に売る手法です。下降の再開を期待してポジションを持ちます。

押し目買い・戻り売り戦略では、上昇トレンドであれば直近安値割れ、下降トレンドであれば直近高値抜けで損切りします。高値・安値を追いかけずに調整を待ってから入るため、損切り幅を小さくでき、損小利大のトレードになることがメリットです。

また、ブレイクアウト戦略も順張りの代表的なやり方です。上昇トレンドでは高値のブレイクで買いを狙います。また、下降トレンドでは安値のブレイクでショートを狙います。

ただし、ブレイクアウト戦略では、ブレイク後に価格が伸びず反転してしまう「ダマシ」が起きることも珍しくありません。また、ブレイクアウト戦略は損切り幅が大きくなりやすい点に注意が必要です。

このため、ブレイクアウトで売買せずに、ブレイクアウトを確認した後に押し目買い・戻り売りをしても良いでしょう。

ファンダメンタルズは、経済指標や金融政策など、為替市場に影響を与える重要な情報です。ファンダメンタルズは中長期的なトレンドに影響するため、スイングトレードで利益を出すにはファンダメンタルズを知る必要があります。

代表的なファンダメンタルズを以下にまとめました。

| 代表的なファンダメンタルズ | 内容 | 具体例 |

|---|---|---|

| 経済指標 | GDP(国内総生産)、失業率、CPI(消費者物価指数)など | GDPが上がると、経済が成長していることを示し、通貨価値が上がる |

| 経済政策 | 中央銀行が実施する金利調整など | 中央銀行が金利を引き上げると、その国の通貨が魅力的になり、通貨価値が上がる |

| 財政政策 | 政府が経済をコントロールするために実施する税制や公共投資など | 政府が公共投資を増やすと、経済が活発になり、通貨価値が上がる |

| 地政学リスク | 紛争やテロ、政権交代など | 紛争やテロが発生すると、その国の経済が不安定になり、通貨価値が下がる |

| 貿易収支 | 輸出と輸入のバランス | 輸出が輸入を上回ると、その国の通貨の需要が高まり、通貨価値が上がる |

| 商品価格の変動 | 原油や金などの商品価格の変動 | 原油価格が上がると、産油国の通貨価値が上がる |

これらの要素を分析してトレードに役立てる方法を、ファンダメンタルズ分析といいます。

ファンダメンタルズ分析を取り入れるメリットは、相場の大きな流れを理解できることです。ファンダメンタルズ分析は経済の根本的な要因を把握するため、中長期的なトレンドを分析できます。

スイングトレードでは、ポジションを数日から数週間保有するため、経済指標や金融政策等の影響が直接利益に結びつきます。例えば、金利政策の影響を理解していれば、中長期的なトレンドを把握しやすくなり、順張り戦略をとりやすくなるでしょう。また、ファンダメンタルズ分析を行うことでリスクにも敏感になり、損失を抑えやすくなります。

スイングトレードでは、ファンダメンタルズが大きく影響しますが、トレンドの判定や売買のタイミングを判断するためにはテクニカル分析も非常に重要です。テクニカル分析とは、FX会社が提供する取引ツールのチャートやインジケーターを使って、過去の値動きを基に相場の今後の動きを予測する方法です。

テクニカル分析のメリットは、短期的な価格変動やトレンドの転換点を捉えやすいことにあります。ファンダメンタルズ分析が経済状況や金融政策等を分析して中長期の方向を予測するのに対し、テクニカル分析は価格そのものに注目して、値動きのパターンやトレンドを分析するため、売り買いや決済の具体的なタイミングを判断する際に役立つからです。

テクニカル分析に用いられるインジケーターはトレンドフォロー系とオシレーター系の2つに大別できます。

| トレンドフォロー系 | オシレーター系 | |

|---|---|---|

| 特徴 | 相場の方向(上昇・下降トレンド)に沿って取引するために役立つ | 売られ過ぎや買われ過ぎを判断し、相場の反転ポイントを見極めるために役立つ |

| 指標 | 移動平均線、ボリンジャーバンド、パラボリックSAR、一目均衡表、など | RSI、RCI、ストキャスティクス、モメンタム、ウィリアムズ%R、など |

| 利点 | トレンドが続く限り、相場の流れに乗りやすい | 相場が過熱した際の反転を捉えやすい |

| 注意点 | レンジ相場(トレンドがなく価格が一定のレンジで上下する相場)では機能しにくい | トレンドが強い時に誤ったシグナルを出しやすい |

トレーダーは各種のインジケーターを組み合わせて、自分なりの手法を構築します。

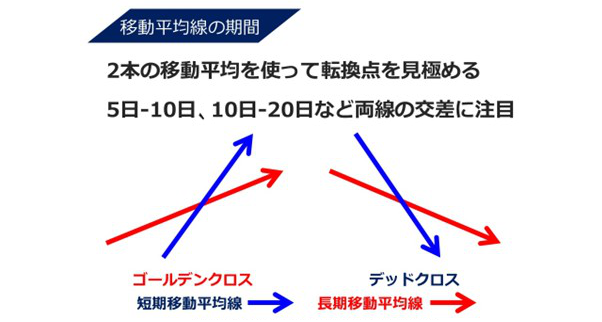

例えば、移動平均線では「ゴールデンクロス」「デッドクロス」が有名です。ゴールデンクロスは短期の移動平均線が長期の移動平均線を下から上に突き抜けることで、相場が上昇トレンドに入るシグナルになります。逆に、デッドクロスは短期の移動平均線が長期の移動平均線を上から下に突き抜けることで、相場が下降トレンドに入るシグナルです。

また、オシレーター系の指標を、先述した押し目買い・戻り売りの戦略に使う方もいます。例えばRSIは、数値が20~30%を割ると売られ過ぎ、70~80%以上を超えると買われ過ぎのシグナルを出す指標です。RSIを利用すれば、押し・戻しの水準を推測して売買のタイミングを絞り込めるでしょう。

テクニカル分析においては、相場環境を分析するためのチャートと、売買のタイミングを計るチャートに分けると、トレードの精度が高まります。これをマルチタイムフレーム分析といいます。

スイングトレードは数日から数週間スパンのトレンドに乗るスタイルですので、以下の組み合わせが一般的です。

具体的な方法としては、まず週足、日足で大きなトレンドを把握します。方法はさまざまですが、例えば移動平均線を使うのであれば、右肩上がりなら上昇トレンド、右肩下がりなら下降トレンド、横ばいならばトレンドレス(レンジ相場)と特定できます。ポイントは、細かな動きではなく、全体的に大きな流れをつかむことです。

相場環境を把握したら、1時間足や4時間足で売買のタイミングを探します。例えば、1時間足の移動平均線のゴールデンクロスやデッドクロスのような明確なシグナルを使うと良いでしょう。ポイントは、相場環境の分析で把握したトレンド方向に絞ってシグナルに従うことです。トレンドレスであれば、レンジの上限・下限での逆張り戦術が有効です。

このように分析目的に合った時間軸を選ぶと、「木を見て森を見ず」またはその逆の状況を避けられ、利益を出しやすくなります。

スイングトレードでは、デイトレードより大きな値幅を狙うため、損切り幅も大きくなります。スキャルピングやデイトレードの損切り幅のように、数pips~10pipsでは収まりません。損切り幅を小さくし過ぎれば、わずかな価格変動で損切りになってしまいます。

トレードでは利確幅と損切り幅の比率(リスクリワード)を「損切り幅:利確幅=1:2~3」程度にするのが理想的とされています。リスクリワードが1:1の場合、勝率50%でも手数料分の負けになりますが、1:2では勝率が約33%を超えれば利益が出るからです。

スイングトレードで狙う利益幅は数十~数百pipsですので、損切幅もそれなりに大きくなります。リスクリワード1:2で100pipsの利益を狙うとすると、損切り幅は50pips程度が目安です。

損切り幅の決め方は色々ありますが、初心者には、許容できる損失額を決め、そこから損切り幅と取引数量を逆算する方法がおすすめです。トレード1回の許容損失額は、2%以下にすると良いとされています。2%ルールを守ると、仮に10連敗しても資金の8割以上が残るからです。

具体例で計算してみましょう。

【条件】

【計算式】

許容損失額=取引通貨量×損切り幅

取引通貨量を求める場合は、「損失額÷損切り幅=2万円÷0.5円」=4万通貨となります。

同じように、取引通貨量を決めてから損切り幅を計算することも可能です。仮に4万通貨を取引したいのであれば、「損切り幅=許容損失額÷取引通貨量=2万円÷4万通貨=50pips(0.5円)」です。しかし、損切りの価格は、高値・安値の突破など意味のある価格にするべきですので、取引通貨量を基に決めるのはあまりおすすめできません。

スイングトレードでは、大きな値動きを狙うため、損切り幅も大きくなります。また、相場を監視していない間や休み明けに急な価格変動が起こった場合は、想定以上の含み損となる可能性もあります。そのため、レバレッジが高過ぎると、追証(証拠金不足による入金要請)やロスカット(強制決済)になりかねません。

個人口座においては、最大で25倍までのレバレッジで取引できますが、初心者は10倍以下に抑えた方が安全です。よりリスクを減らしたい場合は、レバレッジを2~5倍程度に抑えると、価格変動幅が大きい際にも追証やロスカットが起こりにくくなります。

突発的な値動きで大きな損失を出したり、利益を減らしたりしないようにするには、先進国の通貨を選ぶのが賢明です。先進国の通貨は値動きが総じて穏やかで、不規則な動きが少ない傾向があります。

具体的には以下のような先進国同士の通貨ペアがおすすめです。

世界的に取引量が多く安定性があり、リスク管理がしやすい通貨ペアです。

欧州経済の安定性に支えられており、スイングトレードに適した通貨ペアです。

世界で取引量が最も多く、突発的な動きが起こりにくい通貨ペアです。

これらのメジャー通貨ペアは、相場に影響する情報を得やすく、リスクを未然に回避しやすい点もメリットです。

一方、トルコリラ、南アフリカランドなどの新興国の通貨は、不安定な傾向があります。具体的には、次のような通貨ペアはリスクを抑えたい方には不向きです。

トルコの経済的・政治的な不安定さから、急激な価格変動が起きることがあります。

南アフリカの不安定な経済や政治情勢、資源価格の影響を受けて、大きな価格変動があり得ます。

アメリカ経済や原油価格に大きく依存しており、その影響で価格が急変するリスクがあります。

これらの通貨ペアは、リスクを承知の上で取引することが重要です。

スイングトレードは取引の頻度が少なく、経験を積みにくい面があります。1つの通貨ペアでは、売買チャンスが数ヶ月に1回程度しか訪れないこともあります。複数の通貨ペアを取引すればチャンスは増えますが、十分な経験を積むには、数年以上のトレードが必要になるでしょう。

そこで、短期間で上達したい方におすすめなのが、短期売買でトレード技術を磨く方法です。デイトレードであれば、毎日トレード機会を得られることが多く、効率的に経験を積めます。日中が忙しく時間をとれない方は、夜間にトレードすると良いでしょう。

短期売買では特にテクニカル分析を学べます。テクニカル分析は時間軸を変えても通用する性質があるため、デイトレードで確立した手法やルールは、スイングトレードに応用可能です。

ただし、デイトレードはスイングトレードより損切り幅が小さいですが、負けが積み重なると大きな損失になる可能性があります。少額取引からスタートし、リスクを最小限に抑えながら実践経験を積むのが理想的です。

スイングトレードは、数日から数週間といった長い期間にわたる値動きに基づいて取引するため、1回のトレードで得る利益が大きくなります。また、スイングトレードは時間的な余裕があるため、1時間足や4時間足などを用いて損切り価格をトレール(価格が有利な方向に進んだ際に、損切りラインを調整すること)しやすいことも特徴です。

そのため、スイングトレードは損小利大のトレードを実現しやすく、高い勝率は必要ありません。しかし、だからといってスマホでチャートをチラっと見て根拠のない売買をしたり、ニュースやうわさで衝動的に売買したりといったトレードをしていては、利益が残りません。

勝率を意識し、取引ルールの見直しや定期的なトレードの振り返りを行うことで、トレードの質を高めていきましょう。

FX取引では、エントリーの基準や利確ライン、損切りラインを事前に決めておくことが重要です。これらを事前に決めておくことで、首尾一貫した取引が可能となります。

ルールを決めていないと、感情的な対応をしてしまいがちです。例えば、少し利益が出た段階で、「利益を失いたくない」という感情から決済してしまったり、「損失を確定させたくない」という心理から、損切りをためらったりするなどです。ルールを決めて順守しなければ、継続して利益を残すことはできません。

ルールを適宜アップデートすることも大切です。例えば、過去のトレード結果を分析し、成功した要因や失敗した要因を確認しながら、ルールを見直す方法があります。「重要な経済イベントの前にポジションを持たない」といったマイルールを追加するのも良いでしょう。

スイングトレードは、デイトレードやスキャルピングのような短期売買に比べて、時間的に余裕がある取引スタイルです。迅速に決断を迫られないため、技術的にも精神的にもゆとりを持って取引できるでしょう。また、スワップポイントがもらえる場合があることや、トレード1回当たりの利益が大きい点も魅力です。

こうした特徴から、スイングトレードは次のような方におすすめです。

順番に解説します。

スイングトレードは、数日から数週間のスパンでトレンドを追うため、1日に何度もチャートを確認する必要がありません。このため、頻繁に相場をチェックしたくない方や、トレードに時間を割けない方に向いています。

例えば、専業トレーダーでなくても、サラリーマンや家事や子育てに忙しい方でも、スイングトレードは十分可能です。チャートの確認は、1日1回でも十分ですので、仕事や生活と両立しやすいでしょう。

OCO注文やIFD注文、IFDOCO注文であれば、エントリーや利確、損切りなどの注文も事前に設定できます。また、価格の上昇幅・下落幅に合わせて逆指値を自動追従させるトレール注文機能のあるFX会社を選べば、相場を監視していなくても、損失を限定しながら利益を最大化できます。

また、トレードの失敗に怒りや不安を強く感じ、感情的な売買が増えてしまう方にもスイングトレードはおすすめです。時間的に余裕のあるスイングトレードでは心理的な負担が少なく、冷静にトレードをしやすい傾向があります。

ただし、ポジションを保有したまま日をまたぐことにストレスを感じる方も少なくありません。「土日に何か起きるのではないか」「寝ている間に価格が大きく動いたらどうしよう」などと不安になる方は、スイングトレードに向かない可能性があります。

スワップポイントは、異なる国の金利差で発生する利益またはコストです。FXで通貨ペアを保有したまま日をまたぐと発生します。高金利通貨を買い、低金利通貨を売る場合はスワップポイントを受け取ることができます。逆に、低金利通貨を買い、高金利通貨を売る場合はスワップポイントを支払うことになります。

トルコリラやメキシコペソなどの新興国の通貨は、一般的に高金利です。そのため、トルコリラ/円やメキシコペソ/円などを買い持ち(ロング)すると、スワップポイントを受け取れます。また、日本は超低金利ですので、新興国通貨に限らず、米ドル/円やポンド/円などの高金利通貨をロングすることでも、スワップポイントを受け取れる状況です。

具体的にどれくらいのスワップポイントを受け取れるのか、1万通貨を7日間保有したケースを見てみましょう。

| スワップポイント(1万通貨当たり) | スイングトレードで7日間保有した場合 | |

|---|---|---|

| トルコリラ/円 | 37円 | 259円 |

| 南アフリカランド/円 ※10万通貨当たり | 130円 | 910円 |

| 米ドル/円 | 155円 | 1085円 |

| ポンド/円 | 200円 | 1400円 |

※2025年4月15日時点(SBI FXトレードの場合)

スイングトレードは、ポジショントレードのように数週間〜数年保有する場合に比べると、スワップポイントの金額はそれほど大きくなりません。しかし、スワップポイントも考慮して通貨ペアを選べば、利益を出すチャンスを増やせるでしょう。取引できる通貨ペア数が多いFX会社を選んでおくと、トレードの幅が広がります。

スイングトレードでは、1回のトレードで大きな利益を得たい方にもおすすめのスタイルです。スイングトレードは数日から数週間継続するトレンドを狙うため、1回の取引で100pips以上の利益を得られることがあります。

以下の表は、4種類のスタイルの保有期間と狙える値幅をまとめたものです。

| スキャルピング | デイトレード | スイング トレード |

ポジション トレード |

|

|---|---|---|---|---|

| 保有期間 | 数秒〜数分 | 数分〜1日 | 数日〜数週間 | 数週間〜数年 |

| 狙える利幅 | 1〜10pips | 10〜100pips | 数十〜数百pips | 数百〜数千pips |

このようにスイングトレードは、デイトレードやスキャルピングに比べて利益が大きいため、トレードに対するモチベーションを保ちやすいでしょう。

ただし、エントリーから利確までが長引くため、資金効率が悪くなる場合があります。また、利益幅が大きい反面、損切り幅も広がるため、油断すると損失が大きくなりやすい点にも注意が必要です。

中長期的な動きを狙うスイングトレードは、初心者に向くといわれていますが、以下のような注意点もあります。

このため、リスクに対する考え方や目指すトレードの方向性などによっては、スイングトレードが向かない方もいます。各注意点について、順番に解説します。

デイトレードに比べて保有期間が長いスイングトレードでは、リスク管理が難しくなることに注意が必要です。具体的には週末リスクと、相場を監視していない時間帯における想定外の価格変動が挙げられます。

週末リスクとは、土日に発生した要因によって週明けに価格差(窓、ギャップ)が開くことです。株式を取引している方の中には経験者も多いでしょうが、月曜日から金曜日は24時間取引が可能なFXも土日は休みですので、同じ状況が起こり得ます。

例えば、2020年3月9日は、金曜日の閉場後にパンデミックに対する世界的な懸念が急増したため、アジア市場の始まりから米ドル/円は大きく窓を開けて下落しました。こうした場合は、損切りを注文していても、実際の約定価格はもっと安くなってしまいます。

同様に、相場を監視していない間のリスクもあります。日本時間の深夜に欧米の経済指標や金融政策の発表があり、これらが大きな影響を与える場合が少なくありません。例えば、アメリカのFOMC(連邦公開市場委員会)の金融政策発表は、日本時間の午前3時 (米国が夏時間の場合)あるいは午前4時 (米国が標準時間の場合) に行われるので、アジア市場がオープンする前に相場の流れが一変することがあります。

これらの価格変動リスクへの対策としては、以下が挙げられます。

| 対策 | 具体例 |

|---|---|

| 経済スケジュールを事前に確認しておく | 主要な経済指標やイベント(例:米雇用統計、FOMC)のスケジュールを把握し、リスクが高い時間帯にはポジションを持たない、あるいは軽くしておく |

| 安定した通貨ペアを選ぶ | ボラティリティが低く、安定した通貨ペア(主に米ドル/円、ユーロ/米ドルなどのメジャー通貨)を選ぶ |

| 損切り設定(逆指値注文)を必ず入れておく | 逆指値注文を活用して、価格が一定のラインに到達した時、自動的に損切りが執行されるようにしておく |

| レバレッジを抑える | 相場に急変があっても追証やロスカットが生じないようにレバレッジを低めにしておく |

相場にリスクはつきものですので、突発的な価格変動の可能性に備えておきましょう。

スイングトレードでは、デイトレードに比べてポジションを長期間保有するため、損切りラインを広く設定します。中長期のトレンドに乗って利益を出すために、短期的な価格変動に左右されず、ポジションを保有し続ける必要があります。

スイングトレードで一直線に利確ポイントまで動くケースは少なく、短期的な上下の価格変動があることがつきものです。この動きによってトレンド方向へのエネルギーを蓄え、再び高値・安値を更新していきます。

したがって、スイングトレードを成功させるには、短期的な逆行に耐えることが必要です。小さな価格変動に一喜一憂してしまえば、余計な損切りや小さな利確が増えてしまい、たとえエントリーポイントが良くても、結果的に勝てないトレーダーになってしまいます。

スイングトレードにおいては、耐えるべき含み損と、損切りするべき含み損の区別がつかなくなることがあります。スイングトレードでは、短期的なマイナスとトレンドの転換を見分けることが難しいからです。

例えば、上昇を期待してロングポジションを持った後、含み損が拡大したとします。スイングトレードは中長期の大きな値幅を狙うため、この間、1時間足レベルでは下落トレンドから上昇トレンドに転じたり、移動平均の上に戻ったりすることもあります。このような動きにより、希望を捨てきれず、損切りの判断が遅れてしまうことがあります。

多くのトレーダーはこうした失敗を通じてルールを確立し、勝ちトレーダーへ成長します。メンタル面を含めた経験は、デモトレードでは十分に積むことが難しいため、少額から実践トレードに取り組むと良いでしょう。

マイナススワップとは、2つの通貨間の金利差によって、ポジションを保有している間に発生する支払い金額を指します。日をまたいで保有するスイングトレードでは、高金利通貨を売って低金利通貨を買う場合に、マイナススワップが発生することを認識しておく必要があります。

例えば、米ドル(高金利通貨)を売り、日本円(低金利通貨)を買う場合、毎日マイナススワップを支払う必要があります。これは、米ドルを買い、日本円を売る場合、毎日プラススワップがもらえることと表裏一体の関係です。

マイナススワップが発生するポジションを持つ場合には、特に出口戦略をしっかり計画しておく必要があります。プラススワップのポジションは、保有期間が予定より長くなっても大きな問題はありませんが、マイナススワップの場合は、保有期間が長くなるほどコストが増えていくからです。

また、価格変動の方向が不明瞭なレンジ相場は、マイナススワップの通貨ペアの取引には向きません。トレンド相場における押し目買いや戻り売りのように、すぐに価格が動き出して決済できるタイミングを選ぶことが重要です。

FX初心者がスイングトレードを始める際は、以下の条件を満たしたFX会社を選ぶのが適切です。

それぞれの理由やチェックポイントを解説します。

スワップポイントはFX会社によって違います。スワップポイントは各国の中央銀行が決定する政策金利がベースになっていますが、FX会社の手数料やリスク管理の方針も反映されるからです。

したがって、高金利通貨を買って低金利通貨を売る場合は、よりスワップポイントの大きいFX会社を選ぶことで、同じ取引成績でもより多くの利益が得られます。ただし、スワップポイントは各社の運営方針によって、随時変更されるため、過去の実績を確認し、高いスワップポイントを安定的に提供しているFX会社を選びましょう。

スイングトレードは、ポジションを長期間保有するため、取引の機会が少なく、トレードの結果を分析して戦略を調整する経験を積みにくい面があります。一方で、大きな値動きが発生するため、損失が大きくなる可能性があります。

これらのリスクを避けるために効果的なのが、少額の短期取引を行って練習することです。効率的に経験を積める上、実際の取引ツールを使ってチャート分析や注文方法に慣れることができます。

最小取引単位の小さい会社であれば、少額資金でもトレードが可能です。例えば、米ドル/円が150円の時にレバレッジ25倍で取引する場合の必要証拠金は、1万通貨の場合は「必要証拠金=取引数量×価格÷レバレッジ=1万通貨×150円÷25=6万円」となりますが、1,000通貨単位なら6,000円、100通貨単位なら600円で取引できます。

SBI FXトレードであれば、1通貨単位での取引が可能で、6円で米ドル/円を取引できます。余裕資金で取引を練習しやすいFX会社の1つです。

スイングトレードでは、テクニカル分析とファンダメンタルズ分析の両方が必要です。したがって、取引ツールの機能と、マーケット情報の提供がどちらも優れているFX会社を選ぶと勝率を上げやすくなります。

スイングトレードでは、パソコン用ツールで詳細なテクニカル分析を行い、スマホ用ツールで簡易的なチェックを行う方法が一般的です。このため、高機能なパソコン用ツールがあるかどうかが重要です。具体的には、インジケーター(移動平均線やボリンジャーバンドなど)と描画ツール(トレンドライン、フィボナッチなど)の機能が充実しているか確認します。

また、トレール注文(利益確定の逆指値注文を価格の上昇や下降に応じて自動で調整できる注文)に対応していると便利です。トレール注文が使えると、利益を得やすく、リスク管理もしやすくなります。

マーケット情報の配信としては、以下のようなコンテンツの充実度をチェックすると良いでしょう。

一概にはいえませんが、規模の大きいFX会社はコンテンツが充実している傾向があります。

スイングトレードはポジションを数日から数週間保有し、大きな値幅を狙う取引手法です。損小利大のトレードを実現しやすいことや、素早い判断を求められないことなどから、初心者でも勝ちやすいトレードスタイルとされています。

興味をお持ちの方は、少額資金でスイングトレードを始めてみてはいかがでしょうか。SBI FXトレードなら、1通貨単位から取引できるため、少額資金でもFXを始められます。

SBI FXTRADE

FX(外国為替証拠金取引)は異なる通貨を売買し、売買時のレートによって生じた差額で利益を出そうとする取引です。

SBI FXTRADEは、スプレッドやスワップポイント、通貨ペア数など、業界最良水準のサービスをご提供しています。また、初心者の方から、上級者までご満足いただける取引ツールをご用意しております。

この記事を監修した人

SBIリクイディティ・マーケット株式会社

金融市場調査部長

上田眞理人