特別レポート「ドルの行方」

2018/07/13

特別レポート

夏本番、ドル円も112円台!これからが熱い?! くれぐれも乗り遅れに注意!!

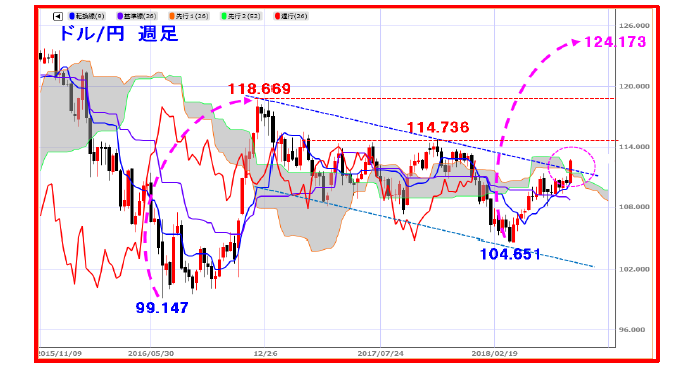

ドル円は、週足ベースの二つの重要なテクニカルポイントを上抜けた!ドル円の週足チャートからは、一目均衡・週足の雲の上限をおよそ半年ぶりに上抜けました。さらに99円147銭から118円669銭まで上昇後の長期保合いレンジの上値抵抗線も上抜けてきています。

こうした二つの重要なポイントを上抜けたことから、ドル円は一段の上昇も期待される展開となっています。

中期的な上値目標は、重要レジスタンスとされる114円736銭となりますが、この水準を上抜けた場合には118円669銭を目指す展開も期待されます。

さらに118円669銭をも上抜けた場合には、一目均衡上の計算値となる124円173銭が上値目標として算出されます。

【ファンダメンタルズ】

米6月雇用統計では就業者数が予想を上回り、直近3ヵ月の月平均で21.1万人増と労働市場の堅調地合いがあらためて確認されました。一方、失業率は3ヵ月ぶりに4.0%台へ上昇したものの、求人の増加が働き盛り世代の労働参加率を押し上げており、完全雇用に限りなく近い状態を継続していることに疑いの余地のない強い内容となりました。

米6月の消費者物価指数(CPI)は、前年同月比+2.9%と、2012年2月以来6年4カ月ぶりの高水準に達したほか、変動の大きい食品とエネルギーを除いたコアCPIも前年同月比で+2.3%上昇しました。さらに6月の卸売物価指数も2011年11月以来の+3.4%へ上昇するなど、こうした複数のインフレ指標がFRBが目標とする+2.0%を上回っており、貿易摩擦の深刻化などによる見通し修正がない限りFRBは3ヵ月に1回の利上げペース、すなわち今年3月、6月に続き9月、12月と年4回を固めていくと見込まれています。既にFF金利先物市場が織り込む今年4回以上の米利上げ確率は約60%と、6月初め時点の35%から上昇しています。

さらに鉄鋼・アルミニウムの輸入制限措置や原油価格上昇による原材料価格の上昇に加え、輸入関税の強化は間違いなく物価上昇に弾みをつけることにつながるだけにFRB当局者が一層積極的な動きを検討するのに前向きな発言が相次いで聞かれています。

・フィラデルフィア連銀ハ-カー総裁

インフレは我々の目標である2%に向けて上昇している、インフレが加速し始めれば、今年4回目の利上げを受け入れる用意がある

・クリーブランド連銀メスター総裁

米経済は間違いなく今年あと2回の利上げに対応できる。利上げを継続しなければ手遅れになりかねない。経済に対する影響が中立となる自然利子率の達成のためにはFF金利を3%まで引き上げる必要がある

・シカゴ連銀エバンス総裁

FRBの今年の利上げ回数が従来予想より多くなっても問題ない

当然、米FRBと日銀との金融政策の方向性の違いは明らかであり、今後、あらためて日米金利差が意識されることになればドル円は円安へのバイアスと強めていくと思われます。

■需給面

既に今年1-6月期の日本企業による対外買収案件は、前年比3.2倍の11.7兆円にまで達し、日本の4月までの直近6カ月間における経常収支+9.8兆円の黒字(累計)となっており、単純に経常黒字を呑み込む規模にまで膨らんでいます。

また、6月の日銀短観で示された大企業・製造業の輸出額計画が前年比+1.8%に留まるなど前年同期の実績(+7.4%)から減少した一方、原油高などの資源価格の上昇が輸入金額を押し上げるなど、需給面から見ても円高圧力の緩和につながっていることが明らかになっています。

【日足チャートからみた分析】

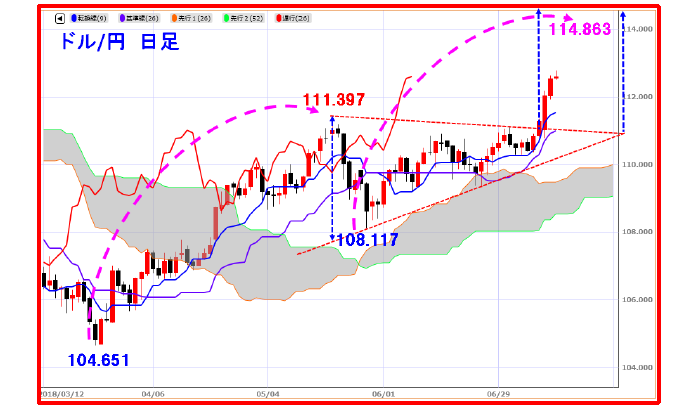

ドル円は、日足ベースで持ち合いを完全に上抜けたことで一段の上昇余地!

ドル円の日足チャートからは、既に継続(コンティニュエーション)の持ち合いパターンの上抜けを確認し、一段の上昇が確認されています。

パターン上から試算される上値目標値は114円760銭(上抜けポイントから算出)、或いは114円620銭(アペックスから算出)が試算できます。

また、111円397銭を上抜けたことによる一目均衡表から得られる目標値は114円863銭が算出されます。

提供:SBIリクイディティ・マーケット株式会社

お客様は、本レポートに表示されている情報をお客様自身のためにのみご利用するものとし、第三者への提供、再配信を行うこと、独自に加工すること、複写もしくは加工したものを第三者に譲渡または使用させることは出来ません。情報の内容については万全を期しておりますが、その内容を保証するものではありません。 また、これらの情報によって生じたいかなる損害についても、当社および本情報提供者は一切の責任を負いません。 本レポートに表示されている事項は、投資一般に関する情報の提供を目的としたものであり、勧誘を目的としたものではありません。投資にあたっての最終判断はお客様ご自身でお願いします。