豪ドル/円(AUD/JPY)

豪ドル/円(AUD/JPY)

-

-

-

※上記は、1,000,000通貨注文までのスプレッドです。

※スプレッドは注文数量により変化します。

高値-

安値-

前日比-

買SW-

売SW-

オーストラリア 基本情報

更新日:2024年12月27日

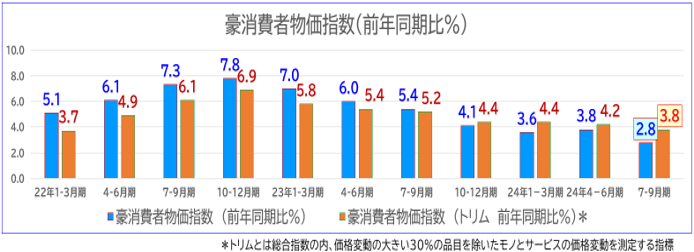

【インフレ率】2.8% (2024年7-9月期)

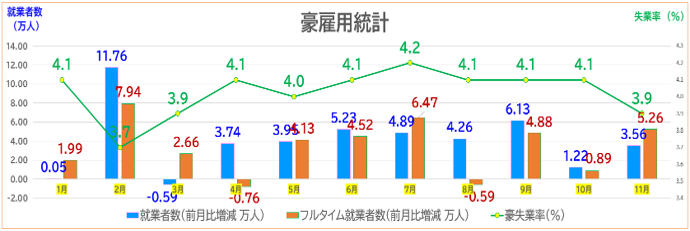

【失業率】3.9% (2024年11月)

オーストラリア レポート

更新日:2024年12月27日

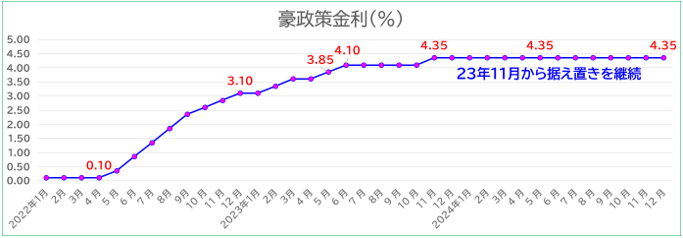

政策金利

豪中銀は、2024年最後の12月10日の中銀理事会で政策金利であるオフィシャル・キャッシュレート (4.35%) を昨年12月から9会合連続で据え置くことを決定、前回の声明にあった「政策について何も決定しておらず、何も排除していない」、「政策は十分に抑制的である必要がある」などの文言を削除した上で、以下の見解が示されました。

声明

・インフレ率は2022年のピークから大幅に低下したが、基調的なインフレ率は3.5%前後で

インフレ目標の中間値である2.5%にはまだ程遠い

・インフレが予測に沿って低下しているとの一定の確信が得られつつあるが、リスクは残る

・最新の予測では、インフレ率が目標の中間値まで持続的に戻るのは2026年となる見通し

・最近の経済活動のデータはまちまちだが、全体として11月の予想より弱い

ブロック総裁

・次回2月理事会で政策金利を引き下げるかわからない

・政策変更に必ずしも2四半期のインフレを確認する必要はない

・これまでのところ、予想通りに推移していると考えており、このまま推移すれば、

ある時点でインフレ率が目標圏内に戻りつつあると確信し、利下げを検討することが可能になるだろう

・明示的な形で利下げの検討をしていないし、利上げも議論していない

インフレは鈍化

10月30日に発表された7-9月期インフレ率は前年比+2.8%と4-6月期の+3.8%から大幅に鈍化したほか、コアインフレ率にあたるトリム平均も前年比+3.8%と前期の+4.2%から鈍化しました。さらに、11月27日発表の10月の月次CPIも前年比+2.1%と9月から横這いとなり、6月(+3.8%)、7月(+3.5%)、8月(+2.7%)と鈍化傾向を強めています。

2024年の豪ドル円を振り返る

年初96円00銭近辺から取引が始まり、3月にはパウエルFRB議長が年内利下げ開始の可能性を示唆したことで対ドルで上昇したほか、3月の日銀金融政策決定会合でマイナス金利の解除やイールドカーブ・コントロールの終了を決めたものの、既に織り込まれていたことから円売りが加速し100円台を回復しました。4月には中東情勢の緊迫化で原油価格が上昇したことを追い風に堅調に推移し、米3月CPIや小売売上高の予想以上に強い結果と日銀金融政策決定会合後の会見における植田総裁の円安容認と受け止められる発言を受け、大型連休中に160円台に上昇したドル円につれ105円に接近しました。その後も底堅く推移し、6月末に行われたトランプ-バイデン両次期大統領候補によるTV討論会でトランプ候補が優勢だったことから、トランプ・トレードの思惑とともに7月11日には1991年3月以来の109円37銭まで上昇しました。

ただ、本邦通貨当局の円買い介入などにより、7月3日の161円95銭から8月5日に141円50銭まで急落したドル円とともに90円16銭へ下落しました。その後、米大統領選挙でトランプ候補が勝利すると、11月7日に102円40銭まで回復したものの、米経済の堅調を示す指標が相次ぐ中、FRB幹部のタカ派発言を受けた対ドルでの下落につれ12月6日には95円52銭へ下落しました。その後、12月17-18日のFOMCで2025年の政策金利見通しやインフレ見通しが9月時点から上方修正されたことを受け、12月19日に対ドルで2022年10月以来の0.6199ドルまで下落したことに伴い95円81銭へ下落し、同日、政策金利を据え置いた日銀金融政策決定会合後の植田日銀総裁の会見で想定以上に追加利上げに慎重な見解が示されたことから98円73銭へ急伸しました。その後、20日にはポジション調整の売りで97円44銭へ下落しましたが、クリスマス休暇明けに全般的に売りが強まると、日足雲の下限(98円00銭)を挟んでの展開が続いています。

2025年の豪ドル円は

2024年中盤にかけて、豪中銀政策理事会では根強いインフレ圧力をベースに利上げ再開の可能性を示唆する声明が続いたものの、年後半はそのトーンが徐々に弱まっています。前述のように10月30日発表の豪7-9月期CPIは前年比+2.8%とインフレ目標圏(+2.0~3.0%)内に収まる水準へ低下しており、政府による電力料金支援策の影響を割り引く必要があるものの、粘着性が指摘されていた住宅関連指標も、シドニーなど都市部を中心に賃料に頭打ちの傾向が見られるなどインフレ圧力の緩和を示しています。ただ、豪中銀は、依然インフレ上振れリスクへの警戒を緩めておらず、また、労働市場は徐々に緩和しているとは言え、11月失業率が予想以上に低下、就業者数も前月から大幅に増加するなど労働市場が想定より底堅いことが示されたことから、豪中銀は利下げ開始に慎重な姿勢を維持せざるを得ない状況となっています。

ただ、国内政治情勢に目を向けると、2025年5月までに実施が予定されている総選挙を控え、10月末のクイーンズランド州議会選挙において労働党は大敗して9年ぶりに政権を失うなど、足もとでは与党労働党の支持率が大きく低下しています。さらに、物価上昇による生活費の高騰が家計を圧迫しており、支持率低下の要因となっています。高金利下においても景況感が著しく悪化しているわけではないものの、総選挙を前に政治的な利下げ圧力もかかる中、インフレが加速するリスクも睨みながら、豪中銀は利下げのタイミングを探ることになりそうです。欧米主要各国中銀が金融緩和に舵を切った今、豪中銀のスタンスは相対的にタカ派的と言え、豪ドルの下値支援につながると思いますが、利下げのタイミングが豪ドルの方向性を大きく左右する状況は2025年も変わらないと見られます。また、トランプ次期政権の対中関税引上げによる米中対立の構図が鮮明になれば、中国経済と深い関係にある豪経済への悪影響が懸念され、少なからず豪ドル売りにつながることも想定され、その懸念が2025年を通じて引きずられる可能性もあり、注意する必要があります。

提供:SBIリクイディティ・マーケット株式会社

お客様は、本レポートに表示されている情報をお客様自身のためにのみご利用するものとし、第三者への提供、再配信を行うこと、独自に加工すること、複写もしくは加工したものを第三者に譲渡または使用させることは出来ません。情報の内容については万全を期しておりますが、その内容を保証するものではありません。 また、これらの情報によって生じたいかなる損害についても、当社および本情報提供者は一切の責任を負いません。本レポートに表示されている事項は、投資一般に関する情報の提供を目的としたものであり、勧誘を目的としたものではありません。投資にあたっての最終判断はお客様ご自身でお願いします。